Các doanh nghiệp kinh doanh đều phải dựa trên nguồn vốn và nợ. Các nguồn tiền hay vốn này đều có chi phí. Khi đó khái niệm chi phí sử dụng vốn bình quân (viết tắt là WACC) ra đời. Vậy khái niệm WACC là gì? Cách tính ra sao? Nó tác động như thế nào tới doanh nghiệp. Đọc ngay bài viết dưới đây,

Chi phí vốn bình quân

Chi phí vốn bình quân gia WACC là gì?

Chi phí sử dụng vốn bình quân (WACC) của một công ty là số tiền phải trả cho số vốn sử dụng để hoạt động, được nêu dưới dạng giá trị trung bình.

WACC dựa trên cấu trúc vốn của một công ty kinh doanh. Cấu trúc vốn của một công ty kinh doanh về cơ bản là bên phải của bảng cân đối kế toán, nơi các nguồn tài chính của nó được liệt kê. Ở phía bên phải của bảng cân đối kế toán, có một danh sách các tài khoản nợ và vốn chủ sở hữu của công ty.

Do đó, chi phí sử dụng vốn là số tiền mà một công ty phải trả để tài trợ cho hoạt động của mình thông qua các nguồn nợ, nguồn vốn chủ sở hữu hoặc một số kết hợp của cả hai.

Trên thực tế, WACC được các nhà đầu tư sử dụng như một phép đo để chỉ ra liệu họ có nên đầu tư vào một công ty hay không.

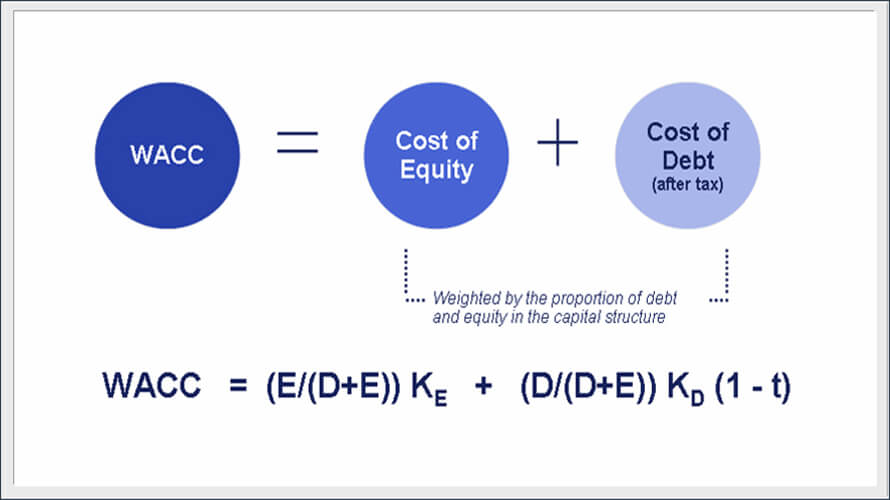

Công thức tính WACC là gì?

Công thức tính WACC như sau:

- WACC = (E/V) x Re + [(D/V) x Rd] x (1-T)

Trong đó:

- Re = Chi phí vốn chủ sở hữu hay chi phí vốn cổ phần

- Rd = Chi phí nợ trước thuế

- E = Giá trị thị trường của vốn chủ sở hữu, hoặc giá thị trường của cổ phiếu nhân với tổng số cổ phiếu đang lưu hành (tìm thấy trên bảng cân đối kế toán)

- D = Giá trị thị trường của khoản nợ, hoặc tổng số nợ của một công ty (tìm thấy trên bảng cân đối kế toán)

- T = Thuế suất hiệu dụng của công ty kinh doanh

- V = Tổng giá trị thị trường của vốn chủ sở hữu và nợ kết hợp

Các yếu tố cấu thành chi phí vốn bình quân

Chi phí vốn chủ sở hữu

Chi phí vốn chủ sở hữu là tỷ lệ lợi nhuận dự kiến của các cổ đông đang nắm giữ một phần rủi ro trong kinh doanh do đó, nó là giá rủi ro mà họ có. Để xác định chi phí vốn chủ sở hữu có thể sử dụng nhiều mô hình khác nhau, nhưng chủ yếu sẽ dựa trên mô hình CAPM, công thức tính như sau:

Chi phí vốn chủ sở hữu = Tỷ lệ hoàn vốn không rủi ro + Beta x (Tỷ số lợi nhuận thị trường – tỷ số hoàn vốn không rủi ro)

Trong đó, Beta là độ nhạy cảm với các chuyển động trong thị trường liên quan.

Chi phí nợ

Chi phí nợ chỉ đơn giản là lãi suất một công ty trả cho các khoản vay của mình. Chi phí nợ được khấu trừ thuế; do đó, điều này thường được biểu thị dưới dạng thuế suất sau thuế. Chi phí nợ được tính như dưới đây.

Chi phí Nợ = Rd * (1 - T)

Rd là chi phí nợ trước thuế.

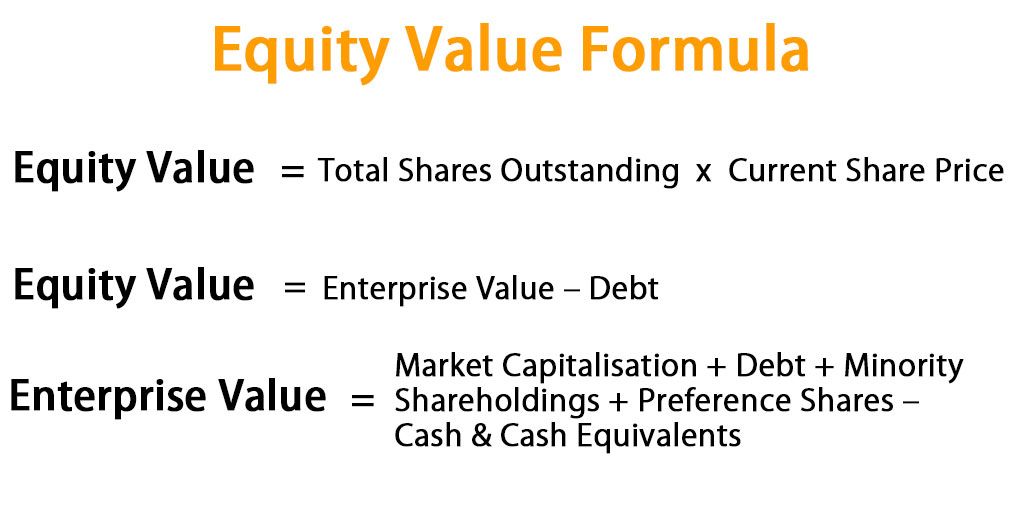

Giá trị thị trường của vốn chủ sở hữu

Giá trị thị trường của vốn chủ sở hữu đề cập đến giá trị của các cổ phiếu đang lưu hành (tất cả các cổ phiếu thuộc sở hữu của cổ đông hoặc người trong cuộc). Công thức là:

- MVE = Giá trị thị trường của cổ phiếu x số cổ phiếu đang lưu hành

Cổ phiếu lưu hành của một công ty kinh doanh có thể được tìm thấy trên bảng cân đối kế toán của công ty đó.

Giá trị thị trường của Nợ

Giá trị thị trường của nợ thường được lấy từ bảng cân đối kế toán cho yếu tố này của công thức WACC. Bạn lấy tổng số nợ của phương trình trừ đi các khoản phải trả.

Thuế suất có hiệu lực

Thuế suất hiệu dụng là mức trung bình của thuế suất mà một công ty đã trả. Nói chung, nó được tính bằng cách chia tổng số thuế cho thu nhập chịu thuế.

Ví dụ tính WACC của doanh nghiệp

Doanh nghiệp của bạn có cấu trúc vốn là 7,1 triệu đô la và nó được tạo thành từ 5,6 triệu đô la vốn chủ sở hữu và 1,5 triệu đô la nợ.

E = $ 5,600,000

D = $ 1.500.000

Thuế suất (T) = 21%

Tính Chi phí vốn cổ phần (Re)

- Chi phí vốn cổ phần (Re) = Tỷ lệ hoàn vốn không rủi ro + Beta x (Tỷ số lợi nhuận thị trường – tỷ số hoàn vốn không rủi ro)

Trong đó, Beta là độ nhạy cảm với các chuyển động trong thị trường liên quan.

Tỷ số hoàn vốn không rủi ro là khoảng 3% và tỷ suất sinh lợi kỳ vọng của thị trường là khoảng 8%. Nếu công ty của bạn được coi là rủi ro hơn so với toàn bộ thị trường với hệ số Beta là 1,2, bạn có thể tính lợi tức gần đúng trên cổ phiếu phổ thông của mình như sau:

Re = 3% + [1,2 (8% - 3%)] = 9%

Tính toán chi phí nợ

Chi phí nợ là chi phí nợ dài hạn của công ty kinh doanh. Đối với ví dụ này, giả sử rằng công ty có một khoản thế chấp đối với tòa nhà mà nó đang sở hữu với số tiền là 150.000 đô la với lãi suất 6%. => Chi phí nợ trước thuế (Rd)là 6%.

=> Tính WACC

WACC = [(5.600.000 USD / 7.100.000 USD)] X .09 + [(1.500.000 USD / 7.100.000 USD) X .06 X (1-0,21)]

= 0,79 X .09 + 0,21 X .06 X .79

= 7 + 0,99

= 7,99%

Do đó công ty này có WACC là 7,99%. Trung bình, nó phải trả 7,99% để có được nguồn tài chính cho các hoạt động của mình. Điều đó có nghĩa là mục tiêu của công ty về tỷ suất sinh lợi trên tài sản của mình phải đạt ít nhất 7,99%.

Nguồn: thebalancesmb.com