Có hơn 90% các startup cuối cùng rồi cũng thất bại

Đến cuối cùng, các startup chết vì họ không xây dựng được nổi một mô hình kinh doanh khỏe mạnh, điều mà lẽ ra phải được duy trì liên tục trong 1 thời gian dài.

Tăng trưởng về kinh tế là yếu tố cơ bản cần thiết cho sự thành công của startup: công ty nào không tăng trưởng thì sẽ không thể tồn tại.

Làm thế nào bạn có thể chắc chắn được rằng mô hình kinh doanh của bạn sẽ giúp startup của bạn tăng trưởng liên tục theo thời gian mặc dù nghe nó rất xáo rỗng? Đây chính là lúc mà công việc đo lường vào cuộc.

1. Chi phí cố định và chi phí phát sinh

Một trong những phần quan trọng nhất trong dữ liệu tài chính mà bạn là người sáng lập phải nắm rõ (và cập nhật liên tục) là tổng chi phí để vận hành doanh nghiệp của bạn.

Tổng chi phí vận hành startup của bạn chính là bao gồm chi phí cố định và chi phí phát sinh.

Chi phí cố định:

- Là loại chi phí mà không thay đổi theo khối lượng sản xuất của doanh nghiệp, nghĩa là loại chi phí sẽ giữ nguyên bất kể việc sản xuất thêm các loại hàng hóa và dịch vụ của doanh nghiệp.

- Ví dụ như các khoản thuê, trả nợ, bảo hiểm và vật tư văn phòng phẩm…

Chi phí phát sinh:

- Là loại chi phí thay đổi theo khối lượng sản xuất của doanh nghiệp, nghĩa là chi phí này có thể biến động theo mức giá của 1 mặt hàng hoặc dịch vụ mà công ty sản xuất ra.

- Chi phí này tăng hoặc giảm theo tình hình sản xuất

- Ví dụ như là chi phí nguyên liệu cấu thành trực tiếp lên sản phẩm, chi phí lao động trực tiếp, chi phí hoa hồng hoặc chi phí máy chủ…

Nắm rõ được tổng chi phí vận hành là một trong những yếu tố quan trọng nhất cho phép bạn biết được khi nào thì số tiền bạn chi ra cho việc kinh doanh sẽ đem lại lợi nhuận cho bạn (thậm chí là bao nhiêu lợi nhuận).

Luồng tiền ra (có thể là các chi phí) cũng ảnh hưởng rất lớn tới độ dài đường băng chạy đà của startup của bạn. Đường băng càng dài thì đường bay càng ổn định. Thuật ngữ này nghĩa là chỉ khoảng thời gian startup có thể sống sót được mà không có doanh thu.

Bạn có thể tính toán độ dài đường băng của bạn bằng việc lấy số dư tài khoản tiền mặt (số tiền mà bạn có ban đầu khi bắt đầu startup) chia cho số tiền bạn phải chi tiêu hàng tháng (là tổng chi phí vận hành).

Ví dụ cụ thể:

Độ dài đường băng = Số dư tài khoản 500 triệu / số tiền tiêu hàng tháng 100 triệu

=> Độ dài đường băng = 5 tháng (tính tới thời điểm bạn hết sạch tiền bạn sẽ duy trì startup được 5 tháng)

Bên cạnh đó, tỷ lệ đốt tiền -burn rate (100 triệu/tháng ở trên) sẽ cho bạn biết chính xác startup của bạn sẽ hết tiền ở thời điểm nào trong tương lai nếu bạn không bắt đầu kiếm được doanh thu. Nó cũng là thước đo quan trọng để thu hút đầu tư. Như Rosemary Peavler đã nói:

“Các nhà đầu tư nhìn vào tỷ lệ đốt tiền của startup và đo lường nó với doanh thu của công ty trong tương lai để quyết định liệu công ty đó có phải là một khoản đầu tư đáng giá hay không. Nếu tỷ lệ đốt tiền lớn hơn dự đoán, hoặc nếu doanh thu của công ty không tăng nhanh như dự kiến thì các nhà đầu tư có thể nghĩ rằng công ty không phải là một khoản đầu tư tốt. Nó có thể quá rủi ro và do đó họ sẽ không đầu tư tiền của họ vào đó”

Làm thế nào để bạn có thể duy trì 1 cách hiệu quả tỷ lệ đốt tiền của doanh nghiệp? Sau đây là 3 chiến lược hữu ích:

- Vận hành tinh gọn nhất có thể bằng việc giữ các chi phí hợp lý thấp nhất có thể: duy trì tỷ lệ đốt tiền thấp sẽ tối đa hóa các lựa chọn tài chính khác của bạn, từ đó cho phép bạn hủy bỏ, điều chỉnh hoặc khởi động lại một hoặc nhiều quy trình vận hành trong doanh nghiệp trước khi bạn kết thúc đường băng của mình (là lúc bạn hết sạch tiền).

- Cố gắng khiến các khoản chi phí cố định hoạt động hiệu quả hơn: ví dụ như việc ứng dụng các công nghệ mới vào công việc — như là Google Drive, Skype, Slack… — để giao tiếp với khách hàng, đồng nghiệp hay đối tác của bạn, để thu thập dữ liệu hoặc nghiên cứu thị trường với chi phí rẻ hơn rất nhiều so với các hình thức truyền thông, quảng cáo và nghiên cứu thị trường truyền thống khác.

- Tăng doanh thu: một phương thức để thực hiện điều này là đảm bảo rằng bạn đang thực hiện kiếm tiền ngay khi bạn bắt đầu startup của bạn.

(Bên lề 1 chút, bạn có thể dễ dàng tìm thấy các công cụ hữu ích dành cho startup tại các nguồn sau https://steveblank.com/tools-and-blogs-for-entrepreneurs/ và http://growthsupply.com/free/)

2. Xác định điểm hòa vốn

Hiệp hội các doanh nghiệp nhỏ của Mỹ đã cung cấp một định nghĩa ngắn gọn và hữu ích mô tả về điểm hòa vốn như sau:

“Điểm hòa vốn được sử dụng để xác định khi nào thì doanh nghiệp của bạn sẽ có khả năng trang trải tất cả các chi phí và bắt đầu tạo ra được lợi nhuận. Nó là điểm quan trọng để xác định bạn cần bao nhiêu doanh thu để bù đắp vào chi phí hoạt động của doanh nghiệp của bạn”.

Điểm hòa vốn của doanh nghiệp là điểm mà doanh thu (tiền kiếm được từ việc bán hàng) đúng bằng với chi phí (tổng chi phí cố định và chi phí phát sinh).

Vượt qua điểm hòa vốn là bạn đã bắt đầu thu được lợi nhuận, nghĩa là lợi ích tài chính đã vượt qua các khoản chi phí, thuế…

Có rất nhiều lợi ích để tính toán ra điểm hòa vốn của bạn. Bằng việc hiểu được đâu là điểm hòa vốn, bạn có khả năng đạt được các điều sau:

- Sản phẩm hiện tại của bạn có lợi nhuận như thế nào

- Giá bán sản phẩm có thể giảm bao nhiêu trước khi bạn bắt đầu chịu lỗ

- Bạn cần phải bán bao nhiêu sản phẩm trước khi bắt đầu tạo ra lợi nhuận

- Việc giảm giá sản phẩm và khối lượng bán hàng ảnh hưởng như thế nào tới lợi nhuận của bạn

- Tăng giá bán hoặc tăng khối lượng bán hàng lên bao nhiêu để bù đắp cho chi phí cố định bị tăng lên

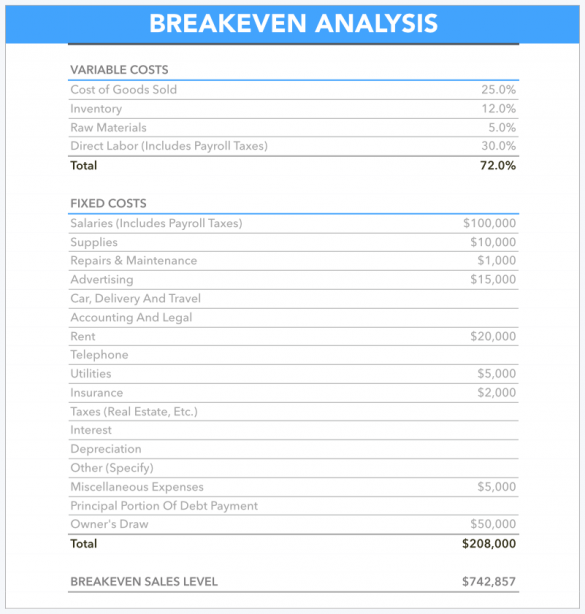

Dưới đây là 1 bản phân tích điểm hòa vốn được hoàn thành cụ thể như sau:

Theo công thức toán học, điểm hòa vốn được tính bởi công thức sau:

Điểm hòa vốn = Tổng chi phí cố định / (Giá bán sản phẩm — chi phí phát sinh)

Ví dụ:

Chi phí hoạt động của doanh nghiệp của bạn là 60 triệu/tháng. Giá mỗi sản phẩm bán ra là 45k, chi phí cho mỗi sản phẩm là 40k. Áp dụng công thức ta có:

Điểm hòa vốn = 60 triệu / (45000 — 40000)

Điểm hòa vốn = 12.000 sản phẩm.

Như vậy, để đạt được điểm hòa vốn thì tương ứng mỗi tháng bạn phải bán được 12.000 sản phẩm. Trung bình 1 ngày bạn phải bán được 400 sản phẩm.

Sau khi hoàn thành được bản phân tích điểm hòa vốn của bạn, bạn tiếp tục phải cân nhắc các câu hỏi sau 1 cách cẩn thận:

- Đây có phải là mục tiêu bán hàng thực tế?

- Dự đoán khả năng khi nào thì bạn sẽ đạt được mục tiêu đó?

- Bạn sẽ cần những nguồn lực nào để đạt được điều đó?

- Bạn sẽ tiêu bao nhiêu tiền trong suốt thời gian đó?

Trả lời được những câu hỏi này rất quan trọng để có được cái nhìn sâu sắc về 2 yếu tố: a) Bạn sẽ cần kêu gọi bao nhiêu tiền vốn và b) Cần bao lâu để sử dụng số tiền ấy trước khi đạt điểm hòa vốn.

3. CAC và LTV

Steve Blank định nghĩa startup như một tổ chức được hình thành để tìm kiếm một mô hình kinh doanh có khả năng lặp lại và tăng trưởng.

Tôi bổ sung thêm 1 chút:

“Việc tạo ra một mô hình kinh doanh có thể lặp lại và tăng trưởng là một điểm trong vòng đời của startup, nơi mà các tổ chức đó tìm ra cách để thu hút được khách hàng mới với số tiền ít hơn doanh thu mà họ kiếm được, từ đó tạo ra lợi nhuận.”

Việc tạo ra một mô hình kinh doanh có khả năng lặp lại và tăng trưởng là nền tảng cơ bản nhất cho khả năng sinh tồn của startup bởi vì nó giúp cho startup đạt được các thành tựu quan trọng trong các mục tiêu của mình, như là sự tăng trưởng và phát triển.

Tại sao lại có điều này?

Là bởi vì các công ty thực hiện thành công mô hình kinh doanh có khả năng lặp lại và tăng trưởng thì sau đó cũng bắt đầu đảm bảo hiệu quả của việc bán hàng và tiếp thị.

Hiệu quả này được đo bằng 2 chỉ số chính sau:

- Customer Acquisition cost (CAC): Tổng chi phí để thuyết phục 1 khách hàng tiềm năng bỏ tiền ra mua sản phẩm hoặc dịch vụ. Được tính bằng cách chia chi phí bỏ ra để tìm kiếm khách hàng mới (thông qua marketing, quảng cáo…) cho số lượng khách hàng mới thu thập được trong suốt khoảng thời gian chi tiền. Ví dụ nếu bạn chi hết 100 triệu trong 1 tháng cho việc giảm giá và thu được 20 khách hàng thì CAC của bạn là 5 triệu.

- Lifetime Value Of Customer (LTV): Doanh thu dự kiến mà khách hàng tạo ra theo mong đợi trong suốt cuộc đời của họ. Nói 1 cách đơn giản, nó được tính bằng cách nhân chi phí hàng năm cho dịch vụ của bạn với số năm mong muốn khách hàng sử dụng dịch vụ của bạn. Ví dụ chi phí 1 năm cho dịch vụ của bạn là 2 triệu, số năm mong muốn khách hàng gắn bó với dịch vụ là 5 năm thì LTV của bạn sẽ là 10 triệu.

LTV có thể khó ước lượng chính xác trong thời kỳ đầu của 1 startup do bạn còn thiếu các dữ liệu cụ thể để đánh giá. Nếu điều đó xảy ra, hãy thử xem xét các công ty tương tự trong cùng lĩnh vực để có được ý tưởng tốt nhất cho số liệu LTV của bạn.

Tại sao việc hiểu và tính toán được 2 số liệu này lại quan trọng đối với các nhà sáng lập ?

Bởi vì kết quả sai của việc tính toán này hoàn toàn có thể giết chết startup của bạn ngay từ trong trứng.

Theo báo cáo năm 2012 của Startup Genome, sau khi phân tích 650 các công ty khởi nghiệp internet cho thấy “Việc mở rộng quy mô quá sớm là lý do phổ biến nhất khiến các công ty mới thành lập hoạt động kém hiệu quả và dẫn tới kết cục thua trận sớm”.

Về bản chất, việc mở rộng quá sớm là một nỗ lực để tăng tầm ảnh hưởng cũng như phát triển công ty mới của bạn trước khi bạn thành công trong việc xử lý tối ưu những quy trình phức tạp trong mô hình kinh doanh có khả năng lặp lại và mở rộng.

Nói 1 cách khác, việc không xác định chính xác các chỉ số CAC và LTV có thể khiến quá trình mở rộng sớm diễn ra và sau đó, startup của bạn sẽ thất bại.

Có một sự thống nhất giữa các nhà đầu tư và các doanh nhân khởi nghiệp về những mô hình kinh doanh sinh lời tốt đó là khi chỉ số LTV cao gấp 3 lần chỉ số CAC.

Như ví dụ trên, CAC của bạn là 5 triệu, LTV là 10 triệu thì vẫn chưa đảm bảo chắc chắn về khả năng sinh lời tốt của startup đâu. Gấp 3 lần thì LTV phải từ 15 triệu trở lên.

Hơn nữa, để startup của bạn có thể phát triển bền vững thì bạn nên đặt mục tiêu phục hồi chi phí CAC sau 1 năm hoạt động. Điều này nghe có vẻ đơn giản nhưng thực tế lại rất khó đạt được trong bối cảnh thị trường như hiện tại, đặc biệt là lĩnh vực internet khi đã có sự bão hòa hoàn toàn của rất nhiều startup trong đủ mọi ngành nghề như ngành quảng cáo, dịch vụ và công nghệ…

4. Dự đoán về dòng tiền mặt

Chỉ số thứ 4 mà các startup mới cần phải đo lường đó là Dòng tiền mặt, tức là sự so sánh tương quan về số tiền chi ra và số tiền thu về.

Dòng tiền dương thể hiện số tiền thu được nhiều hơn số tiền chi ra trong khi dòng tiền âm thể hiện tình huống ngược lại, tức là doanh nghiệp của bạn chi ra nhiều hơn số tiền thu về.

Dòng tiền mặt là máu của mọi doanh nghiệp startup: Không tiền = Không hoạt động.

Trong khuôn khổ bài viết hiện tại, tôi đã cung cấp chi tiết các giải thích cần thiết cho startup để có thể hiểu và theo dõi số liệu về dòng tiền mặt của doanh nghiệp của mình, lưu ý là tất cả các doanh nhân khôn ngoan thì đều thường xuyên thực hiện việc dự đoán dòng tiền mặt trong doanh nghiệp của họ (hay ngắn gọn là Dự báo dòng tiền).

Dự đoán dòng tiền mặt là một kỹ thuật dự báo được sử dụng để đánh giá sức khỏe tài chính của của doanh nghiệp của bạn.

Cục quản lý doanh nghiệp nhỏ của Mỹ giải thích tại sao việc dự đoán lại quan trọng:

“Việc dự đoán sẽ cho bạn cái nhìn rõ ràng về sự vào/ra của tiền mặt trong doanh nghiệp, là số tiền bạn còn lại mỗi cuối tháng sau khi bạn đã thanh toán các loại chi phí và bổ sung thu nhập trong tháng đó của bạn. Việc biết được chính xác các con số khi dự đoán dòng tiền sẽ cho phép bạn nhìn thấy được các rủi ro tiềm ẩn của dòng tiền ra/vào trong doanh nghiệp của bạn.”

Việc dự đoán sẽ cung cấp cho bạn những dữ liệu quan trọng để đảm bảo rằng startup của bạn sẽ không đốt tiền nhanh hơn những gì bạn cần để duy trì doanh nghiệp của mình hoạt động.

Có rất nhiều những doanh nhân mới (những người lần đầu làm doanh nhân) thường bị nhầm lẫn giữa lợi nhuận với dòng tiền.

Lợi nhuận là thu nhập trừ đi chi phí, nhưng không phải lúc nào thu nhập cũng là tiền mặt.

Như tôi đã giải thích trước đó:

“Hoàn toàn vẫn có những doanh nghiệp “bùng nổ” nhưng vẫn duy trì dòng tiền âm.

- Bạn bắt đầu bán sản phẩm của bạn

- Khách hàng tăng trưởng chắc chắn và

- Bạn có tiềm năng bán hàng dài hạn lớn

Tuy nhiên:

- Bạn đã chi tiêu quá nhiều để đạt được điều này (như là thuê nhân viên, trả chi phí phát triển sản phẩm, marketing…) và

- Chi phí hàng tháng của bạn vượt quá doanh thu bạn đang tạo ra

Do đó:

Nếu bạn không bắt đầu tạo ra lợi nhuận lớn hơn số tiền bạn chi ra thì sớm muộn gì bạn cũng sẽ phải đóng cửa hàng của bạn”.

Việc dự báo dòng tiền mặt tất nhiên không dự đoán được mọi việc, nhưng dù sao nó cũng vẫn cho bạn khả năng lường trước các nguy cơ tiềm ẩn.

Mặc dù tốt hơn là bạn nên để cho 1 kế toán chuyên nghiệp thực hiện giúp bạn việc phân tích định lượng này nhưng là một nhà sáng lập, bạn cũng nên nắm được cốt lõi nguyên tắc dự đoán dòng tiền của doanh nghiệp.

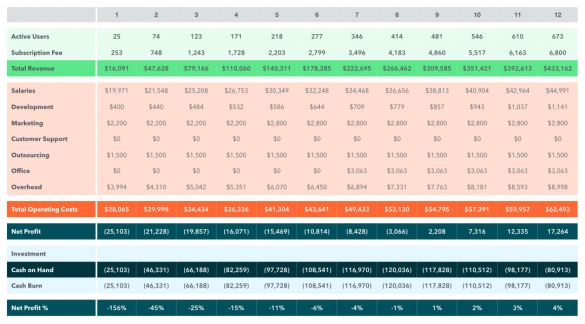

Hình thức dự đoán dòng tiền mặt cơ bản nhất là bắt đầu bằng việc sử dụng một bảng tính, sau đó, liệt kê tất cả chi phí cũng như doanh thu hàng tháng, cùng với đó là một số tổng cho mỗi năm.

Để chi tiết hơn, bạn có thể chia nhỏ chi phí ra theo từng danh mục khác nhau, điều này sẽ hữu ích trong việc xác định các chi phí thay đổi theo mùa (ví dụ như tiền điện sẽ tăng vào mùa hè do việc mở điều hòa liên tục)

Dưới đây là một bảng tính mẫu cho việc dự đoán dòng tiền

Bài viết được dịch từ bài viết gốc https://medium.com/swlh/4-key-financial-metrics-that-all-startups-should-measure-8302ea640f6f)

Nguồn: medium